5a. Résumé

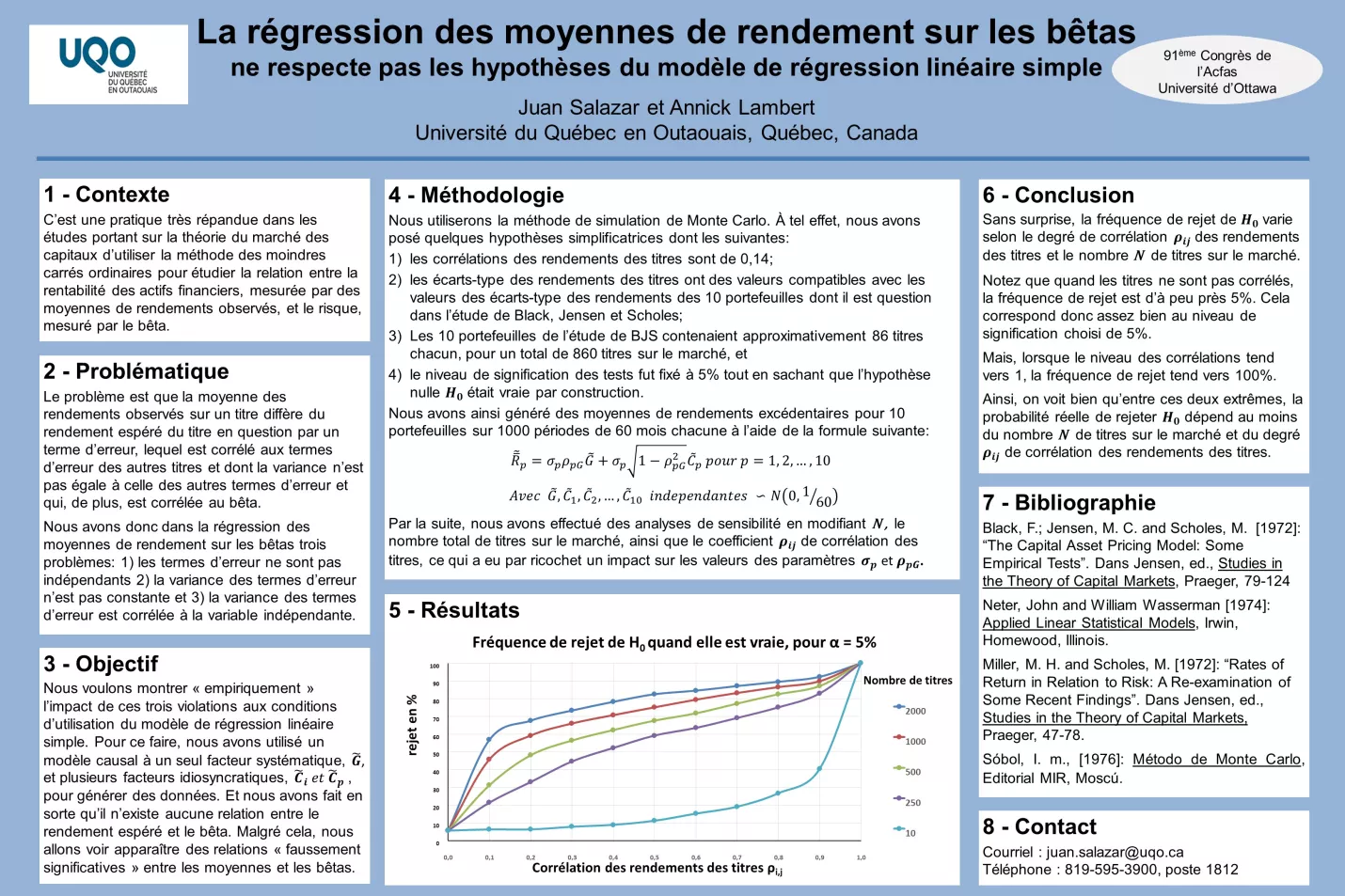

Afin qu’on puisse tirer des conclusions valides à l’aide du modèle de régression linéaire simple (RLS), il faut vérifier que les termes d’erreur soient indépendants et qu’ils aient la même variance. Or, dans les régressions des moyennes de rendement sur les bêtas des titres ou des portefeuilles cela n’est pas le cas. En effet, compte tenu que les rendements des titres et des portefeuilles sont fortement corrélés entre eux, les termes d’erreur sont aussi fortement corrélés entre eux. De plus, leur variance est fortement corrélée à la variable indépendante.

L’acuité des problèmes que cela crée peut être facilement illustrée à l’aide de la technique de simulation de Monte-Carlo. Nous l’avons appliquée. En utilisant un modèle dans lequel il n’existe pas de relation entre le rendement espéré et le bêta des portefeuilles, nous avons généré des rendements « observés ». Nous avons ensuite effectué de nombreuses régressions de moyennes sur les bêtas en posant comme hypothèse nulle qu’il n’existe pas de relation entre les moyennes et les bêtas. Sans surprise, nous avons rejeté l’hypothèse nulle dans des proportions beaucoup plus élevées que le niveau de signification choisi. Et nous avons vu que la proportion de rejet dépendait d’une multitude de facteurs. Elle dépendait, entre autres, des valeurs des variances, des covariances, du nombre de titres.